個人再生手続 の概要

個人再生手続 ー住宅の維持に向けてー

債務を返済する目処がつかなくなってしまった方の中には、ご自宅を失うのではないかとご不安に思う方も多くいらっしゃることでしょう。今は返済をどうするかという考えで、頭の中がいっぱいかもしれません。

少し昔を振り返って、あなたがご自宅を手に入れたときのことを、思い出してみてください。

どのようなお気持ちだったでしょうか。どのような生活を思い描いていたでしょうか。ご家族とは、どんな言葉を交わしたでしょうか。

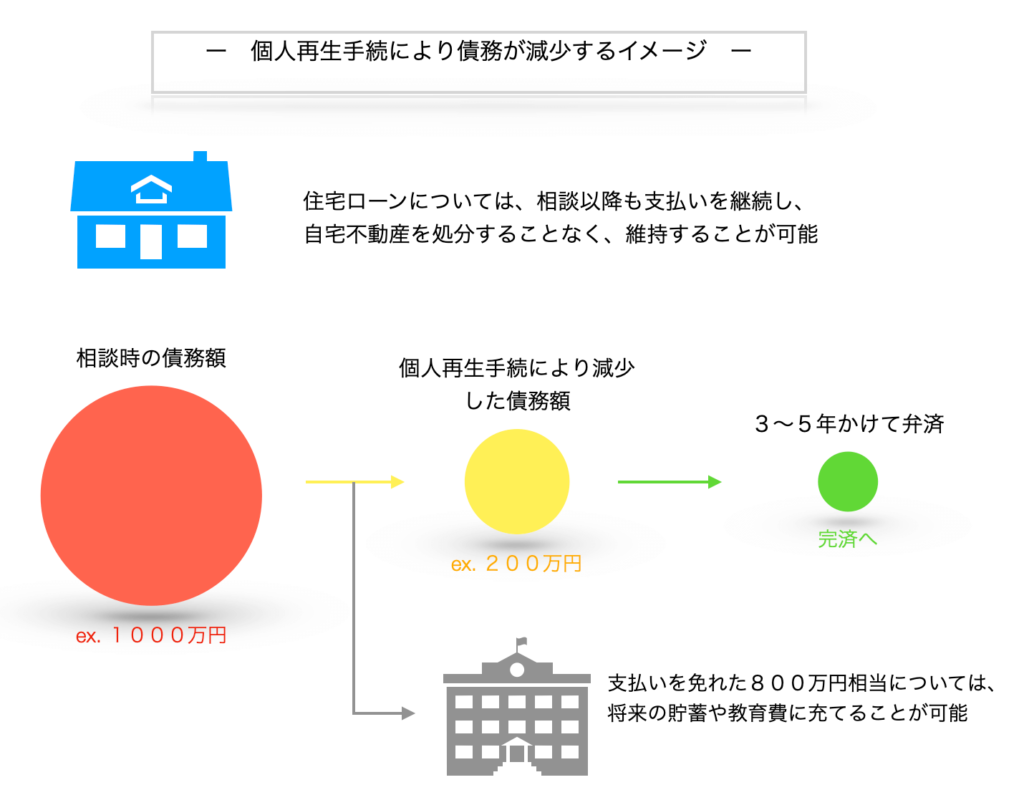

個人再生手続の住宅ローン条項を利用すれば、住宅を維持しながら、住宅ローン以外の債務をコントロール可能な金額に減少させることができます。

債務の問題を解決し、あの日の誇らしい気持ちに帰りましょう。

当事務所では、そのお手伝いをいたします。

- 1. 個人再生手続 の概要

- 2. 1 個人再生手続 の特徴

- 3. 2 個人再生手続 はどれくらい利用されているのか

- 4. 3 他の手続との違い

- 5. 4 債務をどれくらい減らせるのか

- 5.1. A 持っている資産の額(清算価値基準)(民事再生法174条2項4号)

- 5.2. B 債務額を基準とした額(民事再生法231条2項)

- 5.3. C 可処分所得の2年分(給与所得者等再生の場合のみ、考慮する。)(民事再生法241条2項7号)

- 6. 5 住宅の維持

- 7. 6 個人再生手続 の種類

- 8. 7 税金等、 個人再生手続 で減額できない債権の取扱い(民事再生法122条)

- 9. 8 個人再生手続 を利用できない場合

- 10. 9 個人再生手続 の管轄裁判所

1 個人再生手続 の特徴

多額の債務を負ってしまうと、自身の資産や収入ではどうやっても返済が困難な状況になってしまうことがあります。そのような場合には、裁判所を利用して、強制的に債務を減らす方法を取ることが現実的です。

個人再生手続は、裁判所の決定を得て、税金等一部の債務を除いた債務を強制的に減らし、残った債務を原則3年(最長5年)で分割払いする、という手続です。

個人再生手続により支払いを免れた債務相当分は、貯蓄や教育資金の準備に回すこともできます。

また、債務の整理を行うにあたって、所有している自宅を維持できるのかどうかは大きなポイントになることが多いと思います。個人再生を利用すれば、条件さえ満たせば、住宅を所有したまま他の負債だけを整理することができます。

なお、信用情報機関に登録(いわゆるブラックリストに載ることを意味します。)されるので、再生計画に基づく弁済が終了してからしばらくは、借入の審査が通りにくくなりますので、その点はご注意ください。

2 個人再生手続 はどれくらい利用されているのか

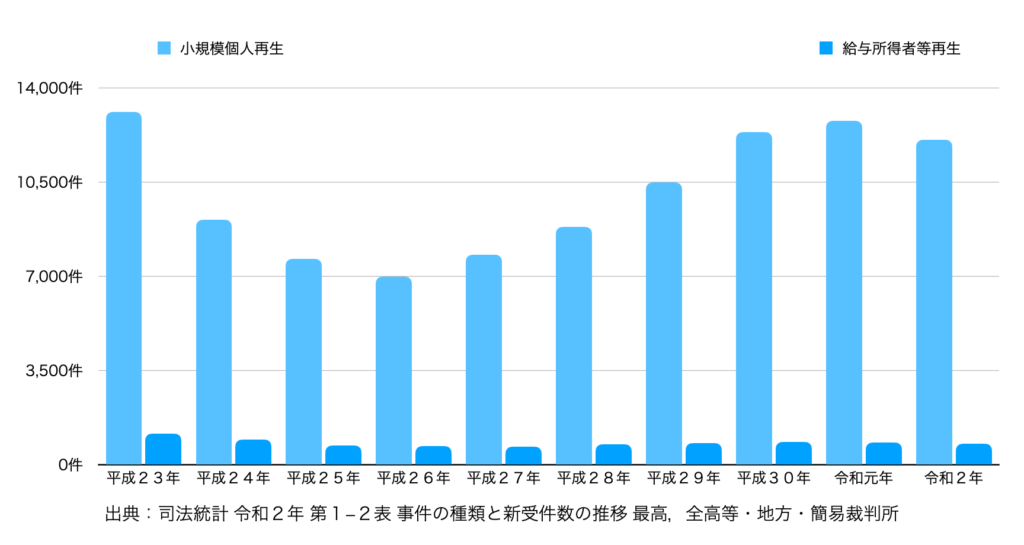

司法統計(裁判所が集計した、裁判所に申し立てられた事件のデータ)によると、次の表のとおり、小規模個人再生は年間1万件前後、給与所得者等再生は年間800件前後が新たに申し立てられていることになります。

1件あたり1名の申立てと考えられますので、件数はそのまま申立た人数に相当すると言えます。

これを1日当たりに換算すると、毎日30件程度が申し立てられていることになります。

なお、令和4年5月末の段階で、確定情報としては令和2年度の件数までしか公表されていませんでした。

3 他の手続との違い

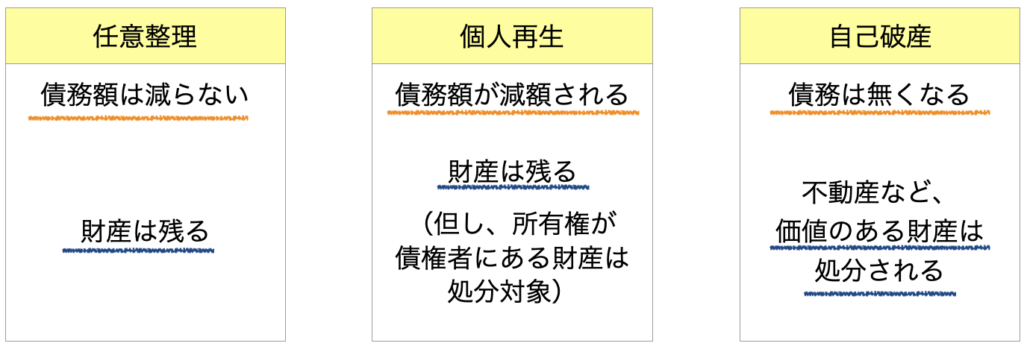

債務を整理する方法には、他に破産手続や任意整理手続があります。

破産手続は債務を削減する効果が最も高いですが、所有不動産の維持はほぼ不可能であり、一定の職業(弁護士、公認会計士、宅地建物取引業者、保険外交員、警備員など)に就けなくなるというデメリットもあります。

任意整理は、支払回数・月々の支払額を調整する手続です。整理する債権者を個別に選べるというメリットはありますが、基本的に債務を全額払う必要があり、債務額が多額の場合は利用しづらいものです。

その他、個人再生と、破産及び任意整理との違いは、こちらをご確認ください。

4 債務をどれくらい減らせるのか

個人再生手続を利用すると、債務はどれくらい減り、いくらを弁済することになるのでしょうか。

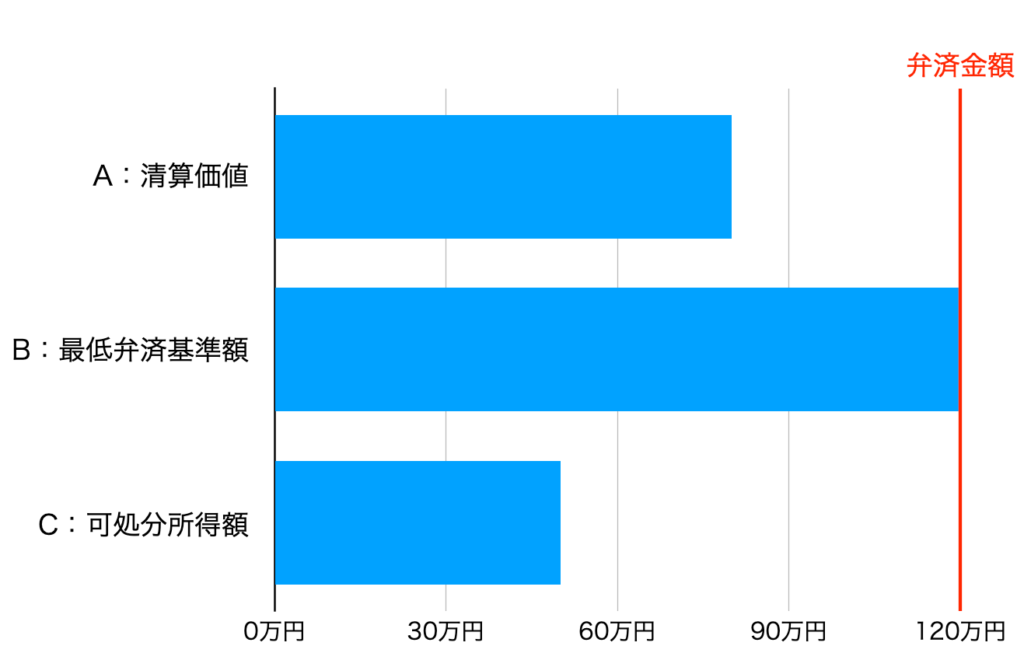

計算方法は少々複雑で、次のAとB(給与所得者等再生の場合は、A ~C )を比較して、金額が最も大きい項目の金額を弁済する必要があります。なお、住宅ローン条項を利用する場合は、別途住宅ローンを支払う必要があります。

A 持っている資産の額(清算価値基準)(民事再生法174条2項4号)

個人再生手続では、「破産する場合よりも債権者に有利にならなければならない」とする原則があります。従って、破産手続で債権者に配当される原資となる金額(要するに、持っている資産の額)よりも、多くの金額を債権者に支払う必要があります。

B 債務額を基準とした額(民事再生法231条2項)

| 基準債権額※ | 最低弁済基準金額 |

|---|---|

| 100万円を下回る場合 | 基準債権の金額 |

| 100万円以上500万円以下である場合 | 100万円 |

| 500万円を超えて3000万円以下である場合 | 基準債権の5分の1(上限300万円) |

| 3000万円を超えて5000万円以下である場合 | 基準債権の10分の1 |

| 5000万円を超える場合 | 小規模個人再生は利用できません。 |

C 可処分所得の2年分(給与所得者等再生の場合のみ、考慮する。)(民事再生法241条2項7号)

可処分所得額(申立前の収入の合計額から税金や最低生活費などを差し引いた金額)の2年分の金額

例:債務が600万円、持っている財産(清算価値)が80万円、可処分所得額が70万円の場合

基準となる債務総額が500万円〜3000万円なので、最低弁済基準額(B)は、基準債権の5分の1の120万円となります。

この金額が、清算価値の金額(A)、可処分所得額(C)よりも多くなるので、支払う金額は120万円となります。

5 住宅の維持

住宅の維持

住宅ローンが残っている自宅不動産がある場合には、条件を満たせば、自宅を維持したまま個人再生を行うことができます。

なお、住宅ローンがない住宅については、住宅ローン条項は使えません。

6 個人再生手続 の種類

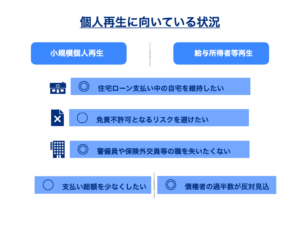

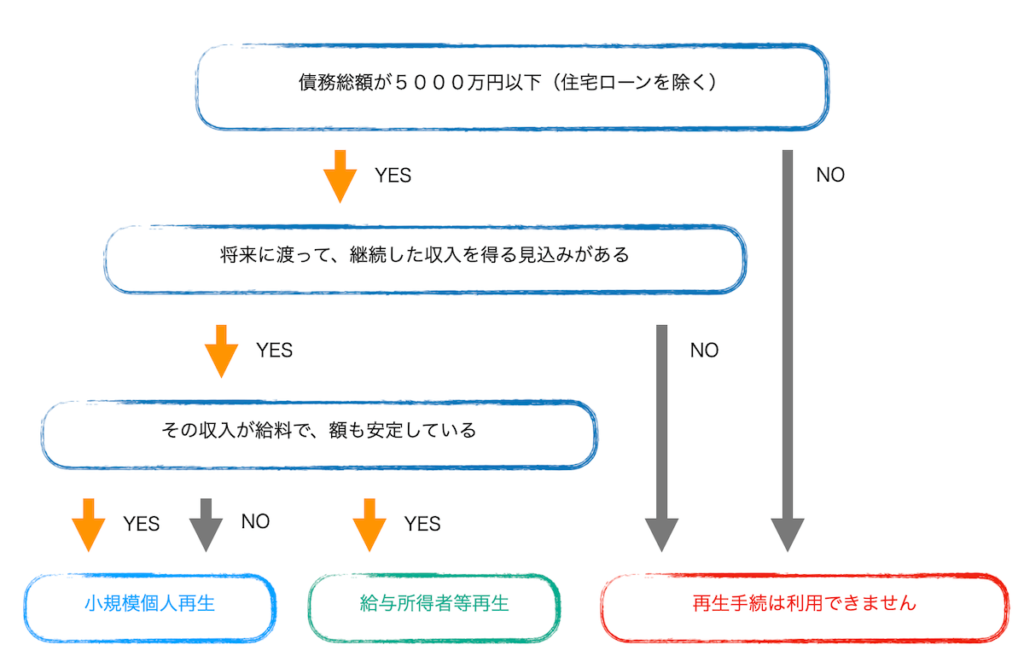

個人再生手続には、「小規模個人再生」と「給与所得者等再生」という2つのタイプがあります。

小規模個人再生

メリット

-MERIT-

収入にある程度幅があっても利用することができ、所有している資産(清算価値)が少ない場合には、再生手続で支払う金額が比較的小さくなる傾向があります。

デメリット

-DEMERIT-

収入にある程度幅があっても利用することができ、所有している資産(清算価値)が少ない場合には、再生手続で支払う金額が比較的小さくなる傾向があります。

給与所得者等再生

メリット

-MERIT-

債権者の同意がなくても再生手続を進められます。小規模個人再生の申立てを行ったところ、債権者の反対多数で再生手続が通らなかった場合に、給与所得者等再生に切り替えて再申立を行う、という使い方も考えられます。

デメリット

-DEMERIT-

再生手続によりカットできる債務が少なくなりがちである(=再生手続後に支払う金額が増える。)というデメリットや、定期的で金額の一定した収入がないと利用できないという制約もあります。

7 税金等、 個人再生手続 で減額できない債権の取扱い(民事再生法122条)

一般の先取特権や税金等、他の債権に優先して弁済を受けられる権利は、再生手続によらないで随時弁済することになっています。

再生計画では、再生債権を月々いくらずつ返済していくのかを決めます。しかし、再生計画がまとまった後に、滞納していた税金について月々多額の支払いをしなければならないことになると、再生計画に従った弁済ができなくなる恐れがあります。

そのため、再生申立時に、例えば税金の滞納がある場合、課税庁と協議の上、支払いの目処(=毎月いくらずつ支払っていくのか)を確実にしておく必要があります。

8 個人再生手続 を利用できない場合

次のような場合には、個人再生手続を利用できません。

- 債務の額が5000万円を超える場合(債務からは、住宅ローン条項を利用する場合の住宅ローン債務や、税金等の優先権のある債務は除きます。)。通常の民事再生を利用することになります。

- 将来にわたって、継続的に、再生計画案に定めた債務を支払っていくだけの収入を得る見込みがない場合。

参考:倒産手続 - 民事再生手続について(裁判所ホームページ)

9 個人再生手続 の管轄裁判所

個人再生手続の申立は、住所地を管轄する裁判所に申立書を提出します。

当事務所の対応エリアは、個人再生手続きの対応エリアをご確認ください。

個人再生手続を含む債務整理事件の相談は、面談が義務付けられていますので、相談時にご来所が必要となります。

ご依頼後、申立の前にも打ち合わせのためにご来所をお願いしていますが、どうしても時間が取れないという場合には、郵送等での対応を検討いたしますので、ご相談ください。

当事務所は、小田急江ノ島線の東林間駅です。

小田急線 相模大野駅、小田急線・東急田園都市線中央林間駅からは各1駅となります。

また、町田駅からはおよそ5分、大和駅からはおよそ10分程度の所要時間です。新百合ヶ丘駅・長津田駅・海老名駅・藤沢駅などの主要駅からも30分圏内でアクセス可能です。