1 相続 開始前の準備について

(1) 相続 を準備する意味

相続 準備の意義としては、次のような点があげられます。

- 「遺産をこのように分ければ、皆が上手くいくのではないか。」

「自分が築いた資産は、好きな人に、好きなように分け与えたい。」

「資産をあの人には残したくない。」

と言った気持ちに沿う。 - 「いつになるかわからない自分の死後より、今あげた方が、有効に資産を使ってくれるのではないか。」

といった、タイミングのコントロールができる。 - 遺される方々を無用な紛争から守る(仲良く遺産分割してくれるだろうと思っている場合でも、いざ相続が発生すると、残念ながら紛争に発展してしまうことがあります)。

(2) 相続 準備 の方向性

相続をどのようにするのかは、相続が始まる前に、ある程度コントロールすることが可能です。

具体的には、相続開始前に財産を移転させる方法(贈与)と、相続開始後の遺産分割方法をあらかじめ決めてしまう方法(遺言)があります。

(3) 相続 準備 の時期

相続対策の時期については、法改正等によって狙った効果がでなくなるおそれはあるものの、早い方が良いと思われます。

- 理由の一つには、昨今のコロナウィルスの蔓延からも明らかになったとおり、人間の命がどうなるのかは誰にもわかりませんから、対策せずに急逝すると間に合わないことになります。

- 存命中であったとしても、高齢になれば遺言書の効力が争われやすくなったり、成年後見が開始して資産処分がやりにくくなったりすることもあり得ます。

- 我が国の財政状況を踏まえ、相続・贈与税は当面増税が続くと考える場合には、現在の税率のうちに資産を処分しておくというのも一案です。

(4) 相続 準備 の注意点

資産の移転には高額な課税がなされたり、法律上相続人の取り分が守られている(遺留分)こともあります。また、遺言書や贈与契約書などを作成し、きちんと書面に残しておかないと、相続時に紛争が起きかねません。中途半端な書面がある場合には、その有効性を巡って紛争の火種になることすらあります。

これらの点に注意しつつ、相続前に準備できることを見ていきましょう。

2 基本的な事項の確認

相続に備えるためには、基本的には、次の順序で検討すると良いのではないかと思います。

このまま相続が開始すると、誰がどれくらいの遺産を取得するのか。

その結果を、どのように変えたいのか。

具体的に、②をどうやって実現するのか。

(事後チェック)法改正や親族の死亡によって、③は影響を受けないか。

なお、「1 このまま相続が開始すると、誰がどれくらいの遺産を取得するのか。」を検討するにあたっては、相続人は誰なのか、相続分はどれだけなのか、遺産(債務、祭祀財産を含む。)には何があるのか、既に贈与した財産はあるのか、と言った事項について把握することが必要です。

3 生前贈与

生前贈与とは

贈与とは、資産を差し上げることです。対価の支払がないところが、売買との違いです。

即時に思う通りに財産を移転できるので、生前の財産処分の有効な手段の一つです。

贈与する際の注意点

1 贈与税

贈与のポイントの一つが、贈与税です。

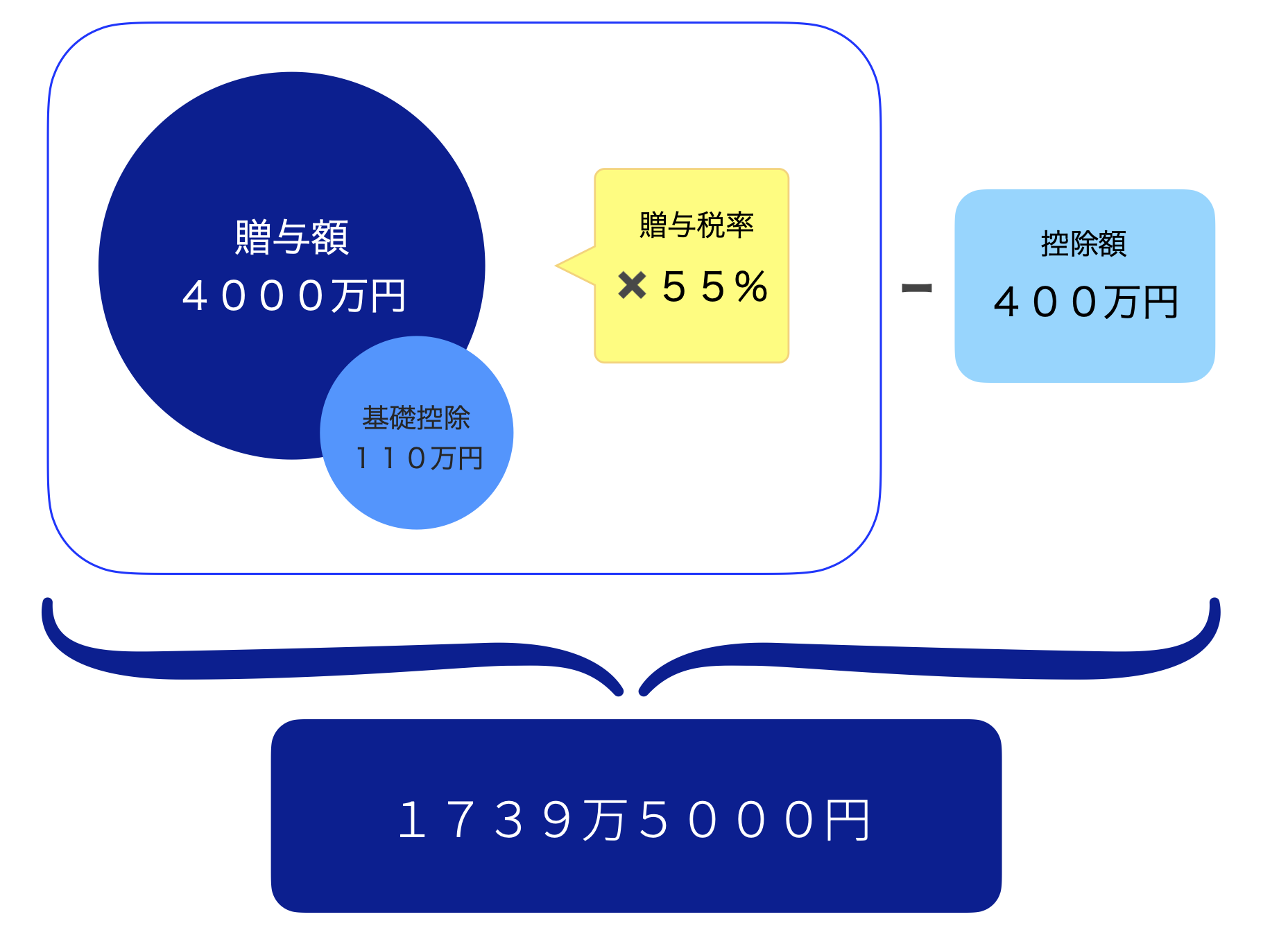

税率が非常に高く、最大税率は55%です(3000万円を超える一般贈与財産の贈与の場合。控除額は400万円。)。

4000万円を贈与をする場合には、次のとおり1739万5000円の贈与税がかかります。

なお、連帯納付の規定があり、贈与を受けた者が贈与税を支払わないと、贈与した者が贈与税を納めなければならないので、注意が必要です。

例: (4000万円ー110万円)×55%ー400万円=1739万5000円

もっとも、贈与税は一定の条件を満たせば非課税となったり、税率が下がったり、あるいは相続開始時まで税金の計算を持ち越したりする制度がありますので、それらをうまく活用したいところです。

また、税引後3%の利回りで複利運用できれば、上記の例で言えば、20年程度で元利金が4000万円に戻ります。特に贈与を受ける方の年齢が若い場合には、複利効果を見込んで早めに贈与することも考えられます。投資教育や積立をセットにすれば、まとまった資産の形成も可能になるかもしれません(なお、投資は損失を被るおそれもありますので、自己責任でお願いいたします。)。

2 相続への影響

注意点の二つ目は、生前贈与が後の相続時に考慮される可能性がある、という点です。

例えば、遺産のうち一定額は相続人の遺留分として保護されています。贈与があったことで特定の相続人の遺留分が確保できないと言える場合には、遺留分を侵害された相続人は、相続開始後に、贈与を受けた者に対して、侵害された金額を請求することができます。

4 遺言・死因贈与

遺言の意義

遺言書を残しておけば、相続発生時に、資産を誰がどの程度取得するのかを決めることができます。

資産配分だけでなく、祭祀財産の承継者を決めたり、子供の認知をしたりすることもできます。

死因贈与は、贈与者が死亡したときに贈与の効果が発生するもので、資産処分の効果としては遺言とほぼ同様です。

遺言書の作成方法

遺言書には、自筆証書遺言、秘密証書遺言、公正証書遺言の3つの方法があります。

令和2年より、自筆証書遺言を法務局で保管してくれるサービスが始まりました。

公正証書遺言では、公証役場が遺言書を保管してくれます。

自筆証書遺言

遺言者が自ら全文と日付を手書きして、自署及び押印することで作成する遺言書(民法968条1項)。

もっとも、財産目録はパソコン等で作成したり、通帳の写しや、不動産登記事項証明書等を財産目録として使用することも可能。財産目録の全ページに署名・押印する必要があるので、要注意。

自筆証書遺言は、不備などにより無効になるケースもあるので、注意が必要。

公正証書遺言や秘密証書遺言とは異なり、作成時に証人は不要。

遺言書の保管者又は遺言書を発見した相続人は家庭裁判所に検認手続を請求する必要がある(民法1004条1項)。なお、封印がある場合には、家庭裁判所において相続人又はその代理人の立ち会いがなければ開封してはいけない(民法1004条3項)。

※法務局の保管制度を利用している場合は、検認は不要。

秘密証書遺言

遺言者が作成した書面を封印し、公証人と証人2名の前でその封書を提出をして氏名住所を申述し、公証人が日付等を封紙に記載し、証人2名・遺言者が封紙に署名押印することによって作成する遺言書。

遺言の内容を秘密にしたい場合に利用される。

自筆である必要はない。

公証人は内容を確認していないため、不備などにより無効になるケースもあるので、注意が必要。

遺言書を発見した相続人が家庭裁判所において、検認する手続が必要になる。

公証役場では保管されず、遺言書保管制度を利用することもできないので、遺言者が保管する必要があり、紛失、改ざんや隠匿の危険性がないとは言えない。相続人に発見されない恐れもある。

公正証書遺言

遺言者本人が公証人と証人2名の前で、遺言の内容を口頭で告げ、公証人が作成する遺言書。

遺言の内容については、公証人に助言をしてもらうことも可能。

公証役場での作成が基本ではあるが、公証人が出張することもできる。

家庭裁判所における検認は不要。

遺言書は公証役場に保管されるので、改ざん等の恐れがない。

公証人に支払う費用が発生する。

遺言書で気にしておくべき点

① 遺留分の侵害

相続人のうち、配偶者、直系尊属(亡くなった方の親、祖父母等)及び直系卑属(亡くなった方の子、孫等)には、遺留分と言って、最低限の取り分が定められています。

そのため、遺言書で指定した遺産の配分によって、相続人が遺留分をもらえないような結果となる場合には、遺留分を侵害された相続人は、侵害された遺留分の金額だけ、多くもらった相続人に遺産を分け与えるよう請求ができます。

なお、被相続人の兄弟姉妹には遺留分がありませんので、これらの者に遺産を残さないという遺言書の作成は問題が少ないです。

② 遺言書の効力が争われる

相続人から、「遺言書の作成時に、遺言者は認知症にかかっており、意思能力がなかった。」とか、「遺言書でたくさんもうらうことになった相続人から、作成を強要された。」などと言って、遺言書が無効だという主張が出ることもあります。実際、真意に基づく遺言書であるか疑問がつくようなものも時々見られます。

遺言書が無効となれば、法定相続分に沿った割合で遺産が分割されることになります。

③ 遺言書の隠匿、破棄、偽造、紛失

遺言書の内容を他言すると、不利益を受ける相続人が、遺言書を隠したり、捨てたり、内容を改ざんする恐れもないとは言えません。他方で、遺言書があることを誰かに言っておかないと、せっかく書いた遺言書が誰にも気づかれず、法定相続分どおり分割されてしまうおそれもあります。また、昔自分で作成した遺言書が見つからない、というようなケースも考えられます。

そのため、遺言書を第三者に保管してもらうこともご検討ください。

④ 法改正や関係者の死亡の影響

遺言書は、作成時点で想定される相続人、法定相続分、法制度や課税状況を前提に作成します。しかし、遺産を分け与える予定だった者が先に死亡してしまったり、将来の法改正や税改正により、希望通りの内容にならなくなってしまう恐れもないとは言えません。

そのため、上記のような事情が生じた場合には、遺言書の内容を見直す必要があります

5 相続 発生後 への影響

上記4①、②のとおり、遺言書を残したことで、返って遺留分侵害や遺言書の効力が争われるといった問題が生じる恐れがあります。

そのため、遺言書を作成する際は、そのような問題の少ない方法で行うことが望ましいと言えます。

6 証拠収集

自分の相続に関する証拠収集

一部の相続人に対してすでに遺産を渡している場合において、そのことを理由に相続開始後の遺産分割で他の相続人の相続分を多めにしたいというときは、一部の相続人に資産を残したことについてしっかりと証拠を残す必要があります。さもないと、一部の相続人が、生前に資産を受け取っておきながら、受領の事実を認めない(少なくとも、認めていないように見える)ということは、よく見られる現象だからです。

また、遺言書の効力を争われないように、遺言書作成時の意思能力に関して証拠を残しておくことも考えられます。

特定の相続人が被相続人を虐待し、重大な侮辱をし、又はその他著しい非行があったときは、家庭裁判所の審判により、その相続人を相続から廃除(相続する資格を失わせること)することができます。廃除を望む場合には、虐待、侮辱又は非行を認定するのに十分な証拠を残しておく必要があります。

他人の相続に関する証拠収集

案外多いのが、「生前被相続人は誰々に自宅をあげると言っていた。」というような場合です。たとえそのように話していたとしても、遺言書という書類になっていなければ、相続時に何の効力もありません。

従って、遺言書をしっかりと残してもらうことがまず重要です。

その他は上記自分の相続に関する証拠収集と重なりますが、一部の相続人が被相続人の生前に贈与を受けていたときはその証拠を、被相続人が遺言書を残すときは遺言書の有効性を裏付ける証拠を、廃除が考えられる場合にはその証拠を、それぞれ収集しておくと良いでしょう。

7 遺留分の放棄の審判

相続人は、家庭裁判所の許可審判がある場合に限り、相続開始前であっても遺留分を放棄することができます。なお、相続開始後は、自由に遺留分を放棄することができます。

もっとも、遺留分放棄の許可は、かなり慎重に判断されますので、合理的な理由がないと許可されないおそれがあります。

なお、遺留分の放棄が認められたとしても、相続人であることには変わりがありませんので、遺産分割にも参加できますし、被相続人が債務超過の場合には相続放棄をしなければ負債を負担することになります。